Fundos quant ‘made in Brazil’ superam CDI e entregam menor volatilidade que os tradicionais

-- Publicidade --

Em um passado bem recente, fundos quantitativos – os que utilizam modelos de inteligência artificial e aprendizado de máquina na gestão de ativos – eram vistos com ressalvas, dada a falta de conhecimento sobre o potencial da inteligência artificial na escolha dos investimentos. Agora, com o boom do setor e a massificação via ChatGPT, talvez os olhares se voltem com maior atenção a estes ativos.

Para se adiantar, a gestora Equus Capital desenvolveu um índice para avaliar o desempenho de gestoras de fundos quant “made in Brazil”. O resultado? Um desempenho que alcançou a média do índice de fundos multimercados, porém, com menor volatilidade e melhor drawdown (um indicador crítico do risco de perda em carteiras de investimento).

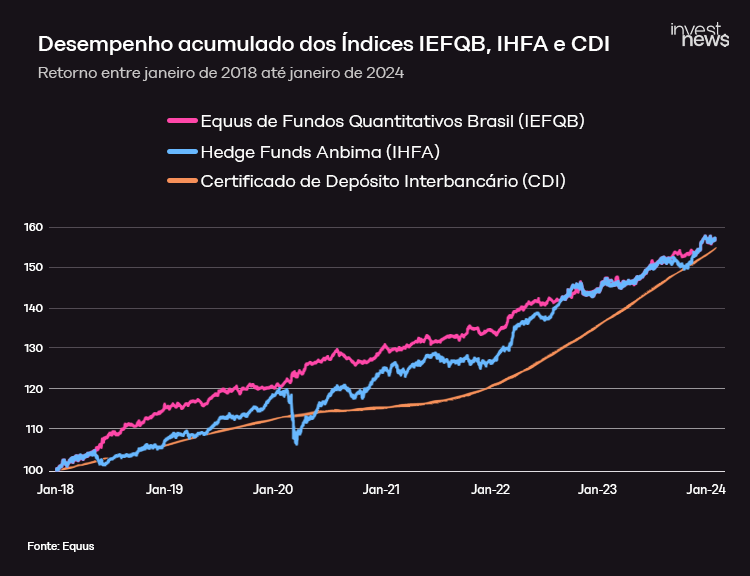

Segundo a gestora, levando em consideração o período entre 02/01/2018, até o fim de janeiro de 2024, o desempenho acumulado do Equus de Fundos Quantitativos Brasil (IEFQB) foi de 57,6%, bem próximo aos 57,8% do Hedge Funds Anbima (IHFA) – ou dos multimercados. Para base de comparação, o Certificado de Depósito Interbancário (CDI) foi de 52,2% em igual período.

No quesito volatilidade, o índice de fundos quantitativos apresentou o percentual de 3,4% contra 4,9% dos multimercados. Quanto maior o percentual, maior a volatilidade.

Segundo Felipe Uchida, sócio e diretor de análises quantitativas da Equus Capital, essa diferença demonstra a robustez e a estabilidade dos fundos quantitativos incluídos no índice Equus.

“Este novo índice está provando pelos números que os fundos quantitativos perfomam com mais estabilidade. Isso explica o crescimento expressivo de capital alocado nos últimos 5 anos’, aponta.

Nos últimos cinco anos, o patrimônio líquido dos fundos quantitativos brasileiros somados saiu de R$ 800 milhões para os atuais R$ 7,6 bilhões, um crescimento de quase 10 vezes.

O IEFQB também apresentou um drawdown quase quatro vezes menor (-3,1%) do que o IHFA (-11,4%). “Isso aponta para o percentual médio da maior queda acumulada do ativo, desde o seu último ponto máximo”, explica a gestora.

Uchida aponta que o índice criado pretende dar mais visibilidade ao investidor sobre o desempenho dos fundos de algoritmos em relação aos tradicionais, “reforçando a visão de que a gestão quant é um movimento inevitável e irreversível no longo prazo”.

Ainda segundo a gestora fundada em 2022 e com R$ 6 milhões de ativos sob gestão, nos Estados Unidos, cerca de 31% do capital dos hedges funds estão alocados por fundos quantitativos, com uma rentabilidade média de 1,75 vezes frente aos fundos tradicionais nos últimos 13 anos. No Brasil, este percentual é inferior a 0,05%.

A metodologia adotada para o IEFQB inclui um peso igual para cada fundo constituinte – são 10 no total – e segue os padrões dos índices setoriais de fundos americanos. O baixo número de fundos no indicador é dado à pequena representatividade no país quando comparado ao mercado nos EUA.

Veja abaixo a lista de fundos quantitativos presentes no índice da Equus Capital:

| CNPJ | FUNDO |

| 28866524000189 | Canvas Vector |

| 11052478000181 | Giant Zarathustra |

| 14146496000110 | Kadima High Vol |

| 09441308000147 | Kadima II |

| 09586692000176 | Murano |

| 24140265000153 | Pandhora Essencial |

| 22407091000117 | Rio Bravo Sistematico |

| 11301137000100 | Seival FGS Agressivo |

| 12284306000104 | SmartQuant |

| 14180011000105 | Sparta Dinâmico |